如何準備子女教育基金(下篇)?全方位財務規劃怎麼做?以「目標導向」為核心的規劃架構

從單一目標規劃,到整體財務規劃:一個全局的觀點

我們經過上篇的表格試算與單一目標規劃的步驟說明,完成上篇文章的書寫,雖然看似有論理、有依據、有圖表,但在實務上,卻可能會遇到執行過程的困局。

第一, 是單一目標準備可能會遇到「同月存」、「同月花」的問題,或是買進ETF後,過不久又賣出以支應教育金的支出問題,這些都會增加交易與準備過程的成本。

第二, 若每一個單一目標都要專用的銀行帳戶管理,以個別目標管理現金流,那可能吃飯錢、治裝費、醫療保健、買房基金、父母孝養金等,每一個子項目都還可以拆得更細,都可以去個別去開一個銀行戶頭。但這樣的做法,可能導致一個家庭花費過多的時間心思在金流上的管理,形成一個巨大的管理成本。在權衡之下,執行上阻力過大的管理方式,不ㄧ定符合效益,若方案無法被落實於改變,反而失去了財務規劃的本意。

若在規劃時以「單點」考慮事情,一種常見的狀況是,父母在孩子出生後,因為太過關注「教育金」的準備,結果養育孩子到成年後,才驚覺自己的退休金不足,但眼看已經50多歲,退休金缺口卻高得嚇人,此時想加快腳步增加儲蓄,但能準備的時間只剩10-15年。在此階段,若不小心,很容易走上追求短期致富、追逐報酬最大化的財務決策傾向。如果風險沒有控管好,而讓僅有的退休金面臨巨幅虧損,可能會落入更困難的處境裡。

我們常看到許多屆齡退休的長輩非常積極、也熱衷於理財與投資課程、講座,把理財的問題全部圍繞在學習投資方法與標的選擇,但卻有可能忽略了更基本的財務規劃。

財務顧問在協助客戶準備任何目標的準備時,不會只考慮一個財務決策兩面性,有時更要提前看見一個決策「多面性」的影響,並且提前陪伴客戶覺察到未來財務目標間相互競爭資源的難題。

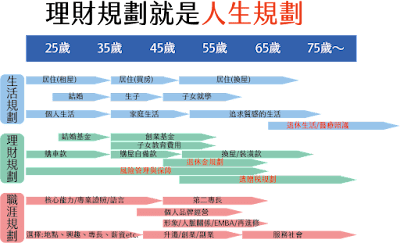

透過及早發現問題,在問題還很小之前,就開始著手進行準備,才有餘裕提前佈局可行的解決方案。實務上,財務顧問在與客戶討論「教育金」時,不會只有教育金被納入討論,而會將整個家庭全生涯的未來財務藍圖一起討論,而整個規劃的狀況,會變成如下圖一樣的「多目標」、「多時間」的計畫進程,因此「起點」與「終點」的路徑規劃就會更加複雜。

金錢資源有限、人生目標無窮:以目標及資產管理為導向的財務規劃

行文至此,我們仍是要問,財務規劃在協助客戶目標達成的路上,如何而可能?

一個好的財務規劃的原則,是以目標導向為核心的財務架構,我們在此系列文中,以「教育金」的準備討論為例,就是一個以「目標被達成」為原則,以終為始往回推,並從起點到終點協助客戶達成心中想望的過程。

然而,回到每個與財務相關的人生目標的準備,一個家庭的財務目標,不會「只」有「教育金」需要準備,所有「目標」的達成都需要金錢的準備與累積。

於是,下一個問題便是,一個家庭能投資的錢從哪裡來?假設在沒有其他親朋好友幫忙或是贈與的狀態下,普遍來說,家庭每月的金錢的流入,都是來自於夫妻工作的收入。

但我們也了解,人生目標可能是「無限」的,但家庭收入卻是「有限」的,如何「做出對的選擇」而能達到期望的效益,完成人生想望的目標,這樣困難的決策歷程,便是財務規劃的開始。

一如史蒂芬柯維(Stephen Covey)在《與成功有約》提到的「以終為始」(Begin with the end in mind),在一艘大船啟航之前,我們要先了解「終點」(目的地)在哪裡,以及「起點」在哪裡。我們才能夠往「正確的方向」前進,如果不先確認「目標」及「方向」,越是努力往前,反而可能離「目標」越來越遠。

問問自己這一輩子究竟想成為怎樣的人、過怎樣的生活、和什麼樣的人生活、想為這個世界帶來什麼?是最困難卻又至關重要的問題。

Stephen Covey在書中建議讀者去思考「墓誌銘」的寫作,去將自己的人生宣言與目標想清楚。在財務規劃的過程,我們也會協助客戶清楚了解為什麼要開始這趟旅程,知道啟航的意義,我們才有充足的動力與毅力,支持我們在旅程中克服困難,成為人生地圖裡的指北針。

也因此,在以目標為導向的架構下,我們設計了以資產管理為核心的財務規劃原則。

|

| 心智圖之資料引用來源:邱茂恒Charles |

以資產管理為核心,並以「收支管理」、「風險管理」為兩支柱的財務規劃論點,是由定方財務顧問的共同創辦人邱茂恒(Charles)所提出的架構。

結合Stephen Covey「以終為始」的概念,我們在協助客戶做規劃的時候,會與客戶一同討論人生的「Goal」(目標),這個Goal結合了願景、使命、熱情、夢想/理想、所盼望達到的人生圖像。我們透過財務問診、目標量化的過程,將抽象的心靈地景,轉化為可被量化、管理的執行方案,透過將「抽象」落地為「具體」的過程,我們計算出現況(起點)與目的地(終點)的距離與缺口,並且,我們透過「生涯資產模擬圖」進行預期的路徑規劃。

所謂資產管理為核心,是以目標導向為依歸的架構,它是一個具有指向性的人生財務計畫。規劃的核心既看重過程,也重視目標的達成。為了要達成財務目標,我們需要可投入的資金,而資金的來源就是每月「收支管理」的淨結餘;且在尚未達到目標之前,為了不讓突來的風險影響資產累積的過程,我們從而注重「風險管理」,因此形成了以「資產管理」為中心,「收支管理」、「風險管理」為兩翼的架構。

生涯資產模擬圖:從現在到未來的路徑模擬

在盤點完收入、支出、資產、負債、以及未來子女教育金目標、買車、買房、退休、其他目標後,我們知道小定與小芳目前的收入都是5萬。目前可投資資產是30萬,緊急預備金60萬。

下表是小定與小芳目前的生活支出預算(含保險支出)。

|

| 小定與小芳目前的生活支出預算(含保險支出) |

小定與小芳的人生目標如下(以四個財務目標為例,未來可能更多)

統合上述的現況檢視(收入支出),以及確認未來目標(子女教育、買房、退休、換車)後,我們確定了起點與終點的「兩點」,接下來的預期路徑規劃,我們使用「生涯資產模擬圖」,從小定與小芳現在的年紀(30歲)開始模擬至85歲為止。

相關基本資料如下,薪資成長率2%、通貨膨脹率2%、商業保費成長率3%、工作期間預期報酬率6%、退休期間報酬率3%。

財務規劃的基本原理、原則並不會到非常艱澀,但最困難的,是去思考清楚「想成為什麼樣的人」、「想過怎樣的生活」、「想完成什麼樣的事」、「想為這世界帶來什麼」這四個核心問題,並且把四大核心問題量化為可管理數字的過程。

當對於自己的人生目標越清晰,我們就會越清楚知道距離有多遠。我們當下現況與生活價值觀,就會影響整體的路線規劃。去想清楚什麼事情在我們這一生之中是不能放棄、不能妥協的,會決定我們財務目標的缺口與調整策略。

舉例而言,假設小定與小芳希望小孩教育品質不變的狀況下,兩人在60歲退休,準備到85歲,退休後品質要跟退休前一樣。這些小定與小芳所希望不可改變的生活品質,就是一種將目標量化的過程。

一如上圖「長期投資管理」的調整項目,當我們對於目標越不能妥協,比如退休生活品質不能調降,那這個項目能變動的幅度就會變小。然而資源有限,但目標眾多,原本有限的收入若無法達成,我們會往「提高收入、降低支出」的方向去調整,那勢必調整的就是退休前的準備狀況。而這些收支管理上的調整,會連帶讓原本的生活型態有所改變。支出下降的過程會不舒服、提高收入可能意味著工作量的上升、或下班後必須花錢跟時間進修自己,或與家人相處的時間變少。

為了達成目標,這些生活模式的調整,對家庭夫妻而言不一定是件容易的事,需要一個家庭知道「為什麼」才能熬過這段改變的過程。

就如尼采曾說:「一個人知道自己為什麼而活,就可以忍受任何一種生活。」

當規劃遇上變化時,永遠記得心中的北極星

最困難的,是確認ㄧ生指引我們前進「北極星」。

即便此刻的小定與小芳夫妻,開始認真進行規劃,在白紙上寫下「當下」所想到的人生目標,但隨著經過1年、3年、10年之後,這幾個核心問題也會「動態」調整,這也表示我們想去的終點並非總是固定不變的。

然而,這並不意味著「計劃趕不上變化,所以乾脆不要計畫」,而是在我們親自經驗人生當下變動的過程裡面,我們的每次的「修正/微調」與「重新計畫」,都會越來越趨近於人生的「Goal」。

隨著這些經驗的累積,我們會形成對自己更深的認識。而在每次調整的過程,這些經驗都會回過來反饋給重新計畫的自己,讓我們能越來越趨近心中的目標,形成一種正向反饋的循環。於是我們會越來越認識自己,人生目標的終點,也一年比一年清晰。

面對不確定性,財務顧問作為領航員角色,並不會預先替客戶決定人生的方向,但我們能提供的協助是,在航向未來的過程裡面,我們定期與客戶檢視人生財務目標與行動的一致性,即便修正航道,加快或放慢速度,甚至改變目的地,我們也都了解每一步的調整,都是踏實且經過清楚思考後的決定。

在不確定的航道上,陪伴與協助每個家庭,看見客戶平靜而有餘裕地面對未來,進而懷有盼望,擁抱幸福人生,於我們而言,是身為一個財務規劃顧問的職責,也是我們所始終相信、也正在實踐的事情。

0 留言